La presse française étant ce qu’elle est (c’est à dire aussi subventionnée que médiocre), ce que Trump a réalisé en matière de cryptomonnaies est bien évidemment passé à peu près inaperçu de ce côté-ci de l’Atlantique. Pourtant, la Banque Centrale Européenne vient d’en faire récemment les frais…

Pour comprendre ce qui se passe, il faut remonter quelques semaines en arrière, et plus précisément mi-juillet.

C’est en effet le 18 juillet dernier qu’a été promulgué aux États-Unis le Genius Act, une loi qui établit notamment un cadre pour les stablecoins, ces cryptomonnaies indexées sur des actifs stables, notamment le dollar américain et qui impose à leurs émetteurs de détenir des réserves équivalentes en dollars ou en actifs liquides à faible risque, principalement des bons du Trésor américain.

L’idée derrière cette loi est d’accroître la confiance du public dans les actifs numériques afin de favoriser leur adoption comme moyen de paiement alternatif, rapide et économique, mais surtout, ce mécanisme stimule la demande pour les bons du Trésor américains. Ainsi, en 2025, des entreprises comme Tether (avec son stablecoin USDT) et Circle (USDC) détenaient déjà 144 milliards de dollars en bons du Trésor, et le marché des stablecoins, évalué à 250 milliards de dollars, pourrait atteindre 2 000 milliards d’ici 2028 selon le Trésor américain. Avec cette loi, l’administration Trump vise donc à accroître la demande pour la dette publique et donc en réduire les taux, et par conséquence les coûts d’emprunt.

Assez logiquement, cette loi a déclenché un enthousiasme marqué de la part des promoteurs des cryptomonnaies qui voient là une façon concrète d’amener sinon le grand public au moins certains institutionnels (ceux qui négocient les bons du trésor américain par exemple) à s’intéresser à ces nouveaux moyens financiers, pendant que les esprits chagrins n’ont pu s’empêcher de noter que s’éloigne encore un peu plus le rêve de Satoshi Nakamoto, le créateur de Bitcoin, d’avoir une monnaie libre et vraiment indépendante des États…

Indépendamment de ces points de vue, cette loi laisse aussi transparaître l’écart entre le volontarisme américain d’une administration Trump décidée à pousser son pays vers ces nouveaux moyens monétaires et financiers, et, de l’autre côté de l’Atlantique, le véritable empotement de plus en plus caricatural de l’Union européenne, le cas de la France (détaillé dans un précédent billet) atteignant des sommets facepalmesques assez stupéfiants.

Et de façon intéressante, il n’aura donc pas fallu beaucoup plus d’un mois à laisser mijoter cette situation pour que la BCE (Banque Centrale Européenne) comprenne l’ampleur du changement géostratégique ainsi impulsé par les États-Unis.

Pour rappel, Christine Lagarde, actuellement en charge de l’institution monétaire européenne, continue vaille que vaille (et surtout coûte que coûte, c’est Nicolas Qui Paie, et il n’est pas à 30 milliards d’euros près, le bougre) à pousser l’idée bien bureaucratique et typique de l’actuelle nomenklatura européenne d’un Euro numérique basé sur les technologies de la blockchain.

Sur le papier, ce projet vise donc à créer une monnaie numérique de banque centrale (CBDC) fonctionnant sur une blockchain totalement contrôlée par la puissance publique et dont l’idée était de renforcer (on ne sait pas trop comment concrètement) la souveraineté monétaire européenne face aux propositions équivalentes privées – les blockchains les plus efficaces – ou aux CBDC concurrentes comme en Chine et dont l’usage pour « fermement policer le citoyen » n’aura échappé à personne, surtout pas aux maniaques européens du contrôle permanent.

Ce projet, déjà décrit ici ou là, est cependant en train de prendre une autre tournure avec l’annonce en fin de semaine dernière d’un changement radical dans ses fondations : en lieu et place d’une blockchain bâtie par l’institution monétaire et qui n’aurait donc pas été ouverte à tous, la BCE envisage de développer son euro numérique sur une blockchain publique, comme l’Ethereum ou le Solana.

Ce changement n’est pas anodin et offre de nombreux avantages par rapport à la solution précédemment poussée par la BCE : outre une réelle transparence des transactions – une blockchain publique permet en effet à n’importe qui de vérifier les opérations passées sans intermédiaire, le passage par une chaîne publique connue accroît notablement la décentralisation de ce putatif euro numérique, rendant le réseau plus résilient aux pannes ou aux attaques.

D’autre part, en utilisant une chaîne connue, l’euro numérique facilitera l’intégration avec des protocoles de finance décentralisée, ce qui pourrait stimuler l’innovation. L’Europe en a bien besoin, la récente entrée en force du règlement MiCA ayant passablement alourdit (quasiment au point de la tuer) l’innovation cryptomonétaire sur le Vieux Continent.

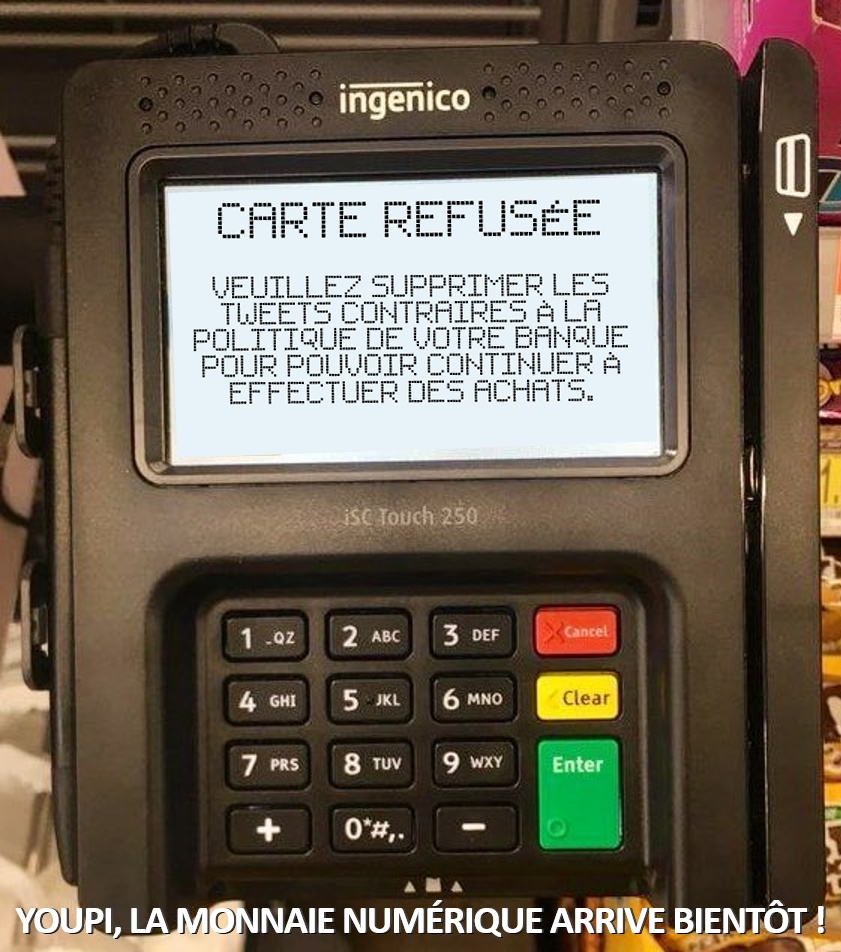

Mais surtout, une telle chaîne publique rend beaucoup plus visible toute tentative de censure – interdiction de transaction sur des motifs politiques, typiquement – et offre une alternative pour s’en affranchir. Ceci sape un peu plus les dinosaubanques traditionnelles (et leur propension à refuser ou fermer des comptes à certains activistes politiques qu’elles prendraient en grippe en fonction des demandes du pouvoir en place – dernier exemple en date lisible ici), notamment en fournissant directement au particulier une façon de stocker son épargne sans plus passer du tout par ces établissements privés.

Autrement dit, c’est un changement de cap à 180° que vient d’effectuer la BCE.

Il apparaît qu’elle et les autorités européennes sont à ce point larguées par ce qui se passe actuellement sur la scène internationale et notamment aux États-Unis qu’elles ne se placent plus qu’en réaction à la politique américaine. Ce n’est pas plus mal, puisque lorsqu’elles sont livrées à elles-mêmes, elles enfilent les propositions qui sont sidérantes d’imbécilité ou de contrôle paranoïaque, ou ressemblent à l’auto-sabotage pur et simple.

En l’état, cette proposition revient donc à abandonner la capacité d’un contrôle profond et étendu du citoyen européen, et à tenter une adaptation dans la précipitation, ce qui augmente énormément la probabilité de faire un gros n’importe quoi inefficace pour leurs buts réels (et difficilement avouables).

Pour le moment et de ce point de vue, c’est donc une excellente nouvelle.

https://h16free.com/2025/08/25/81800-panique-la-bce-improvise-de-plus-en-plus-son-euro-numerique